Sem dúvida, o COVID-19, comumente conhecido como Coronavírus tem devastado economias por onde passa. No Brasil, a fim de proteger a população, foi decretada a quarentena em todos os municípios. A severa medida, prevê a redução dos impactos da pandemia no setor de saúde brasileiro, já bastante precário. Com o isolamento da população, haverá um menor risco de contágio e um aumento nas chances de atendimento e cura dos infectados.

Nesse ínterim, empresas precisaram liberar funcionários, reduzir cargas horárias e tomar uma série de decisões de contensão que já estão resultando em impactos econômicos.

A fim de amenizar esses efeitos, na quarta-feira, 18 de março de 2020, foi publicada, em diário oficial, a Resolução CGSN 152/20 que dá um fôlego maior às empresas que estão sofrendo com a crise financeira ocasionada pelo COVID-19. A medida permite a prorrogação do pagamento dos tributos federais do Simples Nacional, pagos através da DAS.

Quais impostos não estão incluídos nessa prorrogação?

Com exceção do estado de Alagoas, que criou sua própria regra prorrogando até mesmo o ICMS. O que foi previsto na Resolução CGSN 152/20 é que o ICMS (destinado a empresas do segmento de comércio) e ISS (destinado a empresas do segmento de prestação de serviços), não serão prorrogados.

Mas então, quais impostos estão contemplados por essa prorrogação?

A Resolução, divulgada pelo governo federal na última semana diz respeito aos tributos dispostos na Lei Complementar 123, de 14 de dezembro de 2006, que em seu Art. 13 define:

Art. 13. O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições:

I – Imposto sobre a Renda da Pessoa Jurídica – IRPJ;

II – Imposto sobre Produtos Industrializados – IPI, observado o disposto no inciso XII do § 1o deste artigo;

III – Contribuição Social sobre o Lucro Líquido – CSLL;

IV – Contribuição para o Financiamento da Seguridade Social – COFINS, observado o disposto no inciso XII do § 1o deste artigo;

V – Contribuição para o PIS/Pasep, observado o disposto no inciso XII do § 1o deste artigo;

VI – Contribuição Patronal Previdenciária – CPP para a Seguridade Social, a cargo da pessoa jurídica, de que trata o art. 22 da Lei nº 8.212, de 24 de julho de 1991, exceto no caso da microempresa e da empresa de pequeno porte que se dedique às atividades de prestação de serviços referidas no § 5º-C do art. 18 desta Lei Complementar;

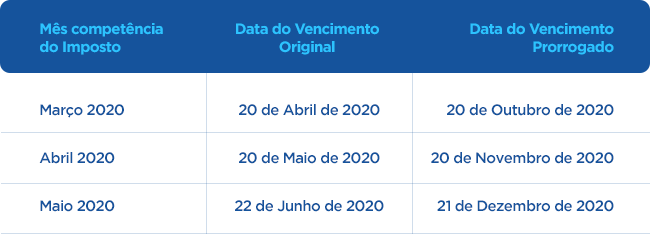

Acompanhe, na tabela abaixo, o mês de vencimento prorrogado:

Evidentemente, o seu empreendimento não está obrigado a pagar os impostos na nova data. O que ocorre é que essa medida foi tomada para ajudar pequenas empresas a enfrentar com maior segurança financeira as contenções que acompanham a crise do COVID-19. Então, poder postergar impostos é sim um grande avanço em termos de política econômica para PMEs, permitindo que as empresas que mais sofrem com crises financeiras possa ter certa estabilidade para continuar operando.

Empresas do Lucro Presumido também são beneficiadas?

Infelizmente, essa resolução contempla apenas as empresas enquadradas no Simples Nacional. Dessa forma, quem é optante pelo regime tributário de Lucro Presumido, não terá esse benefício. Desse modo para as demais empresas seguem os prazos já fixados anteriormente.

E então, gostou dessa notícia? Quer saber mais sobre Gestão Fiscal e Financeira? Recomendamos a leitura do artigo: Como fazer o seu Planejamento Tributário para 2020.